穩定領股息真的有這麼重要嗎?投資「股息成長股」真的有這麼好嗎?

今天的內容可能會打破你對於股息股的迷思。我會在這篇文章跟你聊聊,為什麼我其實沒有那麼喜歡股息股,以及為什麼我認為成長股是比股息股更好的選擇。

如果你很好奇為什麼我沒有特別偏愛股息股,同時也想提高你在美股上面的獲利,那就一定要看完這篇文章喔!

不知怎麼的,台灣這幾年瀰漫一股「股息股」風潮。

很多人都覺得股息股非常好,可以定期領股利賺現金流,所以一股腦地追捧股息股。

曾經我也很愛穩定發放股息的股票,覺得可以穩定領股息,真的很不錯啊,這樣我就可以每年都賺到一些錢了。

但後來我發現,很多很愛發股息的公司就只是現金比較多,比較有能力發股利而已,公司的本業其實沒什麼在進步,股價也沒什麼在漲。

這讓我一直在思考,投資這樣的公司真的能有效地讓我增加財富嗎?真的能讓投資人穩定的獲利嗎?

我個人是覺得很困難啦。原因有三個。

一、定期發股利,不代表這間公司很優秀

記得有一次,我在網路上看到很多人推薦很常發股利的一間K公司,當下我就很好奇這間K公司真的有這麼好嗎?

於是我研究了一下這間K公司的財報跟發放股利的情形。我發現K公司在股利發放這塊真的很優秀,它的股息已經連續成長超過60年了;

但當我在看三大報表時,我發現一件很奇怪的事情,最近20年K公司的營收呈現明顯下滑的趨勢,其他的營運數據看起來也不怎麼樣。

從財報中我真的看不到K公司未來的成長性,也不認為K公司未來會有多大的進步。

這讓我不斷地思考也不斷地猜測,為什麼收益衰退還可以持續發股利?明明公司就沒什麼進步,為什麼很多網紅還是推薦這支股票?難道一直發股息就很吸引人嗎?

而且K公司也沒花很多心力在研發新產品,經營上也沒有明顯的突破。

雖然K公司已經是間非常有規模的國際企業,但從各方面來看,我都不認為K公司是一間「有成長潛力」的公司。

據我所知,很多前景不錯的大公司幾乎不會發放股利。因為它們認為,比起把資金發給股東,不如把錢留在公司好好運用,拿去做研發、聘請更多的員工,或做更多的行銷,進而創造更多的收益,讓這樣的進步反映在股價上。

這樣的觀點更加深了我的疑惑:既然收入越來越差,為什麼K公司不選擇把資金留在公司內部使用呢?把這些錢拿來研發新產品或擴大行銷,應該會對銷售有好處吧?這樣不就能提高營收、提高股價嗎?

也因為這樣,就算網路上超多人推薦這一家穩定發放股息的K公司,但最後我還是沒有去投資它。

因為我覺得,定期發股利並不代表這間公司就很優秀。公司本業有沒有穩定成長、財務體質好不好對我來說才是最最最最要緊的事情,也是我最在意的事情。

如果財務狀況不好、公司沒有進步,那即便賺到股息,也很有可能會賠了價差。

如果你也想要投資到穩定成長、財務體質優秀的好公司,立即點擊下方圖片索取41分鐘的限時免費美股教學,這份教學會跟你分享我的選股技巧,幫助你找到有前景的好股票!

二、投資股息股,無法讓我真正達到財務自由

假設你持有一檔股息股,每年可以獲得3%的股息,但卻因為公司獲利不好或市場不看好,所以每年股價都下跌3%。

很明顯,每年可以穩定收到一筆股息收入,但同時你的本金也在減少。投資這樣的公司真的很難帶來大量的獲利。

雖然它可以提供穩定的股息收入,但這些收入並不足以讓投資人實現真正的財務自由。

因為很有可能一邊賺了股息,一邊卻賠了價差。在這樣一賺一賠的情況下,很難真正獲利。

況且領過股息的人應該都知道一個基本常識:除息日當天,股價會硬生生下跌,而這個下跌的部分就是我們所領的股息。

例如:A公司除息日前的收盤價是80元,現金股利3元,那麼除息日當天的開盤價就會是77元。

換句話說,這其實就是「左手換右手」而已。雖然有賺到股息,但股價會直接下降。

所以我不認為領到股息真的是賺到,他只是把價差變成現金股利付給股東而已。(除非填息,那又是另外一個話題了)

三、發股利不代表公司賺錢

最後一個原因是,有些公司發放股利的目的,只是在維持股價或者得到投資人的信任,並不代表公司獲利很高,也不代表公司很賺。

要知道,企業發放股利的資金不見得都是來自公司的獲利,可能是來自增資或出售資產的利得。

比方說,有些公司為了要得到投資人的信任,展現發放股利的能力,它可能會利用增資的方式來籌措資金,這樣它就有現金可以發出去給股東了。

殊不知這種方法只是先跟股東拿錢,然後在當作股利發回去給股東而已,根本不是公司自己賺到的錢。所以企業發放的股利,不一定是來自公司的獲利。

但市場上會有這麼多人喜歡投資股息股,就是因為他們誤以爲「發股利就代表公司有賺錢」,卻不知道公司發放的股息,很可能不是來自於公司的獲利。

我以前也曾經犯過這樣的錯誤,常常把重點放在「公司有沒有發股利」,卻忘了觀察「公司是不是真的有賺錢」(太想賺錢,安捏母湯)

這導致我有時候會差點買到那些穩定發放股利,但卻沒有什麼成長性、沒有什麼潛力的公司。

我覺得對於一般小股民來說,我們更應該去思考,每年穩定領取股利,真的會比從股價賺價差來得多嗎?如果把資金放在有前景的公司,是不是更有機會帶來更多的收益?

也許每年領股利,真的很適合那些無法接受任何風險的人;但對我來說,與其長期領股利,不如花點時間找到本質好、真正有前景的成長股,從價差上獲得更多利益。

分享到這裡你可能會很好奇,投資成長股真的能比股息股帶來更多的獲利嗎?

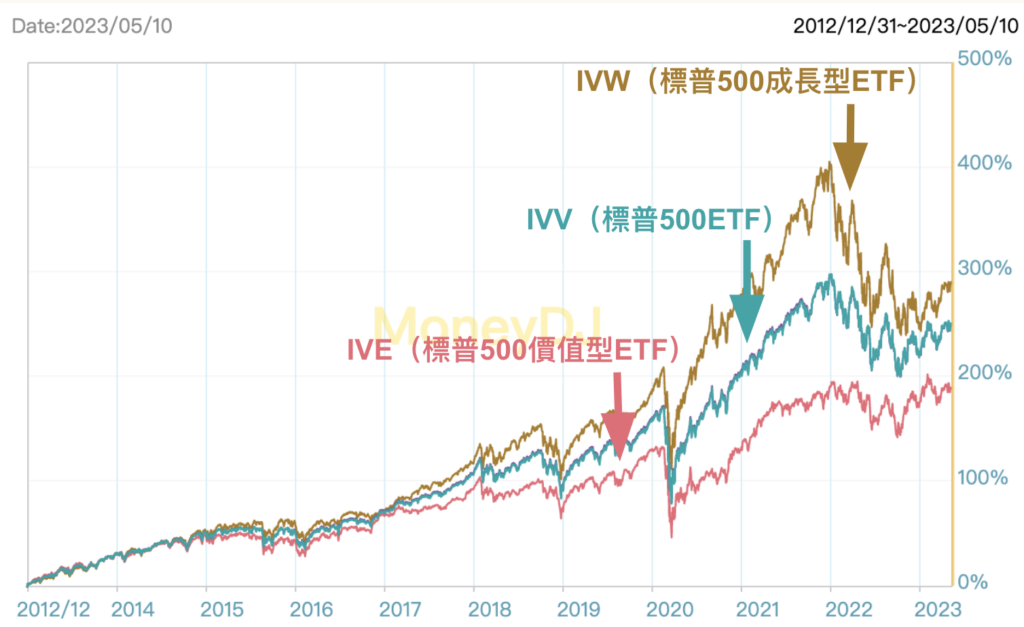

我給你看這張圖你就會理解了。

上面這張圖有三條線,分別代表三支不同的ETF。最上面土黃色那條是追蹤成長股的ETF,中間藍綠色那條是追蹤大盤的ETF,下面紫色那條是追蹤股息成長股的ETF。

從這份數據就可以很明顯看出來,股息股的績效表現不僅比成長股還差,甚至比大盤還不如。

換句話說,許多人很熱衷很追捧的這些股息股,事實上它們表現的比大盤還要差。

當然,這也不是說投資成長股就能在一夕之間致富,只是相對於股息股,投資成長股帶來的回報通常會更多。

因為成長型的公司通常會不斷地進行研發創新、擴大市佔率、提高產品品質。這些努力往往能帶來穩健成長的營收和高額的利潤。

不過這並不表示所有股息股都不值得投資。當然還是有穩定發股利,本業也一直有在進步、有在賺錢的公司。

我想表達的是,我覺得與其把眼光都放在「公司是否發放股利」,不如專注在「公司的本質好不好」以及「未來有沒有成長性」上。

因為本質好又很有成長性的公司,才能真正為投資人帶來獲利。

同樣持有5年來講,成長股的股價可能翻倍,利潤增加 100%;股息股的股利可能只增長10%,你覺得投資哪種股票更能達到真正的財務自由?

太多人跟過去的我一樣,總是被「穩定領現金股利」給迷惑住,然後就忘了公司的本質才是身為投資人最該重視的地方。

這也是為什麼比起股息股,現在的我更喜歡成長股的原因。

如果你很想進一步了解如何找到有潛力的成長股,立即點擊下方圖片領取我41分鐘的免費美股教學,我會跟你分享我的選股方法,並且幫助你找到有前景的優質好公司。

你可能有興趣的文章: <<【股票買賣】股票進場時機怎麼抓?3個秘訣教你掌握最佳的進場時機!>> <<【價值投資3大缺點】還在用價值投資買股票?那你就落伍了!>> <<輝達Nvidia(NVDA)股票 2024 Q2 財報分析>> <<【如何買美股?】11招美股新手入門終極指南,教你美股怎麼買!>>

會計系畢業

「看財報」對我來說就像吃飯一樣

擅長將複雜的財報轉換成白話文,解釋給不懂的人聽。

喜歡從財報挑選體質好的美股

商業合作:team@chopinsinvestnocturne.com

深入瞭解:https://chopinsinvestnocturne.com/about/