「ETF這麼好這麼穩定風險這麼低又很抗跌,蕭邦怎麼不趕快投資? 」

我知道很多人都喜歡投資ETF,因為ETF很穩定、風險也低。但你知道嗎,投資ETF有很大的缺點,而這些缺點可能會影響我們的投資回報。

如果你想知道是什麼原因讓我絕對不去買ETF的話,那你一定要把這篇文章看完。這篇文章我會告訴你關於ETF的2個秘密,這些內容可能會完全顛覆你原本對ETF的迷思。

ETF缺點一:低風險低獲利

在一對一諮詢的過程中,我發現很多人都很喜歡買ETF,有些人甚至會固定把每月薪水定期定額投入到ETF裡。

我知道很多人都希望能降低投資風險,所以才會把錢拿去買ETF。不過ETF有兩個很大的缺點。

第一個問題就是低風險也低獲利。

富爸爸窮爸爸的作者⎯羅伯特・清崎,在他的書中提到一個「ESBI」的人生象限,這四個象限分別代表不同的賺錢方式,或者也有人解讀成不同的人生階段(如下圖)

如果你是上班族或打工族,那你就是左上角的E象限,主要就是幫別人工作,用時間換取金錢;

如果你是自由工作者或自僱者,那就是S象限,雖然可能也是在用時間換金錢,但自僱者的報酬通常會比一般領薪水的員工高,自由度也比上班族還高;

當自由工作者發現自己時間不夠的時候,可能就會開始聘請一些員工,這時候就會從自由工作者的身份變成老闆或企業家,那就是B象限;

那如果你是一個投資者,也就是最頂級的I象限。跟B象限的企業老闆最不同的是,你不用請員工,可以直接用錢滾錢的方式來賺錢。

會看到這篇文章的你,應該已經有在投資了,要不然就是準備要開始投資了,所以你要馬就是個已經是I象限的投資者,要馬就是準備要成為I象限的投資者了。

那我相信,你基本上就是希望可以用錢滾錢的方式,來為自己帶來更多的被動收入嘛!

因此這時候,你可以把你原本的擁有錢想像成是你的員工,讓這些員工替你工作賺更多錢。身為老闆的你,是不是就會希望員工越努力越好?幫你賺到越多錢越好?(正常人應該都會這樣想吧)

我自己是會把我的錢想像成是我的「僕人」啦,而我這個做老闆的,當然會希望僕人能幫我賺到越多錢越好。

但如果我投資ETF,我的僕人就很難幫我賺到最多的錢,因為ETF很穩定,相對的它的獲利也比較低。

以前我也曾經覺得,投資ETF真的很好,他波動那麼小,風險很低,我只要把錢放在ETF裡面,就可以穩穩賺到一些收入。

但後來我意識到,「低風險」其實是一把雙面刃,它看似是一個優點,其實也是個缺點。

如果我希望能讓我的錢(僕人),更快幫我達到財務目標,那我就不能仰賴低風險的ETF,因為ETF賺錢速度真的很慢。

這時候有些人可能會說:「但我不追求快速賺錢啊,只要穩穩地有被動收入就好」

我就問,今天你都擁有「錢」這個僕人了,為什麼不想辦法讓這個僕人發揮它最大的作用,來幫你賺到最多的錢呢?今天你都有這個僕人了,你還不好好利用它?

所以與其選擇ETF,我寧願選擇一個超級優秀的公司來幫我把我的獲利最大化,讓我的僕人發揮它最大的作用。

想像一下,假設今天你得了癌症,當然這只是假設,我希望每一個人都可以健健康康的。

假設今天你得了癌症,你去看醫生。醫生給了你兩種藥:

- 老藥物:經過10幾年試驗,很穩定沒什麼副作用,但不一定有效

- 全新的實驗性藥物:雖然有些副作用,但有機會讓你快速痊癒

現在你會選擇哪一種藥物?

肯定是後者對吧!

對我來說ETF就像是那種老藥,它很穩定沒什麼副作用,但表現不怎麼樣,沒有辦法幫我賺到更多的錢;所以我寧願選擇一個體質非常好的個股,尤其是那種很有前景的成長股,讓我的僕人可以完全發揮它的能力,幫我賺到更多的錢。

講到這裡你可能會很疑惑,誒,投資成長股真的有比ETF好嗎?成長股真的會比ETF還賺錢嗎?

我舉個例子你就會知道了。

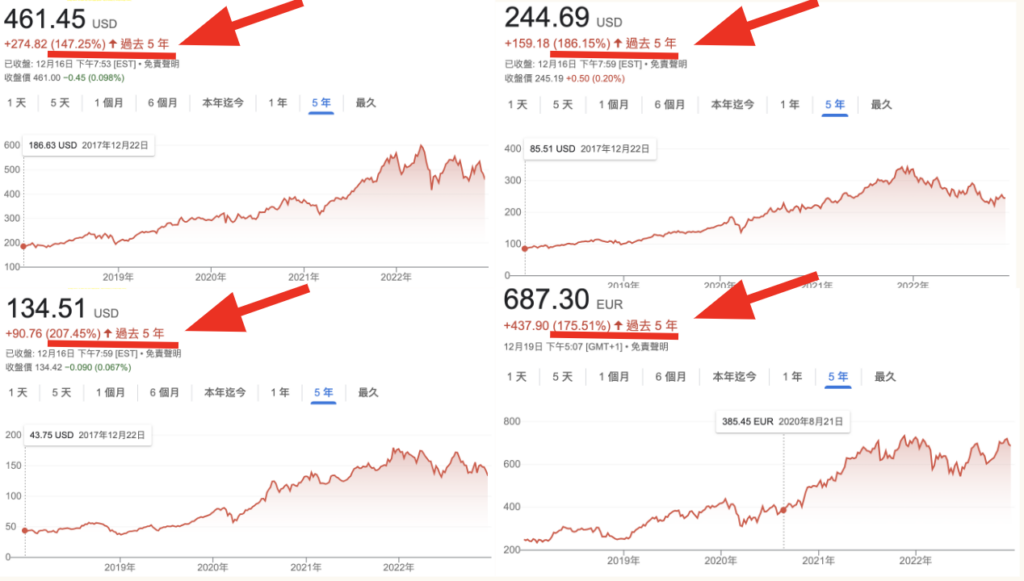

SPY是一檔追蹤美股大盤的ETF,以上面這張圖來看,SPY的投資績效大概是57%左右。也就是說,如果五年前拿100萬投入在SPY上,到現在你會賺到57萬。

下面這張圖是四支體質非常好非常有前景的成長股,你可以看到,這四支股票沒有一支的績效是低於140%的。

也就是說,如果五年前拿100萬投入在這四支成長股的任何一支上,你現在至少能夠賺到140萬以上。

這就是為什麼我不僅會選擇成長股,更會去選擇那種非常優秀非常有前景的成長股的原因。

那這時候有些人可能會問我,我是怎麼找到優質又有前景的成長股的?有沒有什麼技巧嗎?

當然有,要找到值得投資的成長股,當然還是要經過篩選與評估的。

老實說,挑選成長股的過程還蠻複雜的,總有五個步驟,我沒有辦法在這短短2000字的文章內跟你完整分享所有細節。

所以我特別準備了一份41分鐘的免費美股教學,這份教學會跟你分享我挑選有前景的成長股的技巧,這本來是付費的內容但今天我免費拿來送給你。

如果你平常上班很忙,不想花很多時間研究股票,但又很想買成長股來幫助自己提高獲利,立即點擊下方圖片索取這份教學!

ETF缺點二:可能有爛蘋果

大部分人都不知道,投資ETF的風險其實比我們想像中的還要高。因為買ETF你可能會投資到一些爛標的。

投資ETF就像買一盒蘋果禮盒,這個禮盒裡面可能有5、60顆蘋果,有時甚至有100顆,你很難一一去檢查每一顆蘋果,所以這100顆蘋果有些可能已經壞掉臭掉,但你完全不知道。

試想一下,現實生活中買一盒蘋果禮盒,你只要發現裡面有一顆壞掉,是不是就很想罵髒話?

花幾千塊買一個禮盒裡面竟然有壞掉,是不是會覺得很心疼?覺得錢花得很不值得?

同樣的,花好幾萬塊買一檔ETF,裡面卻有一些爛公司,你不會覺得花錢花得很心疼嗎?

而且這些爛公司還會拖累你的投資績效,把你的獲利拉低,這樣是不是超級吃虧?

這時候有些人可能會說:「可是我就想要分散投資風險啊,ETF裡面有那麼多股票,投資ETF不就能有效的分散風險嗎?」

大家都知道「不要把雞蛋放在同一個籃子」的道理,這樣才能分散風險。

但很多人都過度解讀了,也誤解了,以為持有的數量越多越好越能分散風險,但過度分散風險的結果就是連收益也被分散掉了。

美國的投資大師飛利浦費雪就曾經講過一句話:絕對不要為了分散風險而過度強調分散投資

適當的分散風險是好事,但分散風險不代表就要去投資ETF,你也可以買3、4支不同產業的個股。重點是把每一個籃子都照顧好。

想像一下,假設現在你有一筆100萬的資金,你想要把它投資在一檔ETF上。這個ETF的成分股有100支股票。

這樣看起來好像分散了你的投資風險,但其實你很難去掌握裡面每一家公司的狀況。

這就像我剛剛講的,買了一整箱的水果,但你卻沒有辦法一一檢查每個水果有沒有撞到或壞掉。

而且換個角度來看,如果你持有的ETF裡面,有一家公司在某一季成長超多,獲利很高;另外一家公司卻虧損累累,那麽這兩家公司的表現可能就會相互抵消,最後你的投資獲利也會被嘎平。

也就是說,你所投資的錢,會有一部分被用在表現好的公司上,而另一部分會被用在表現很差的公司上。

相較之下,如果你專心投資兩三間你很瞭解,也非常有前景的成長股,那你的獲利就不會被品質較差的公司給拉低。

這種感覺就像是在水果行一顆一顆挑新鮮的水果,你可以保證你花幾百塊幾千塊買到的每一顆水果都是品質最好的。

總而言之呢,我沒有要批評ETF,ETF並不是一個壞東西,但如果你是個很積極的人,你願意學習如何看財報、如何買到體質優秀的股票,那成長股晦比ETF更適合你。

不曉得看完今天這篇文章你會選擇:

A、繼續投資ETF

B、開始投資成長股

在下面留言告訴我你想選A還是B喔!

你可能感興趣的文章:

<<特斯啦「倒退嚕」?!特斯拉Q3交車量不如預期,連中國比亞迪都要超越特斯拉了?>>

<<「美股股息成長股」真的有這麼好嗎?我不特別喜歡股息股的3個原因>>

<<【股票買賣】股票進場時機怎麼抓?3個秘訣教你掌握最佳的進場時機!>>

<<【價值投資3大缺點】還在用價值投資買股票?那你就落伍了!>>

會計系畢業

「看財報」對我來說就像吃飯一樣

擅長將複雜的財報轉換成白話文,解釋給不懂的人聽。

喜歡從財報挑選體質好的美股

商業合作:team@chopinsinvestnocturne.com

深入瞭解:https://chopinsinvestnocturne.com/about/