(更新日期:2022/05/17)

我們都知道,企業有一個很重要的報表叫做「損益表」(或稱「綜合損益表」)。然而,你知道綜合損益表是什麼嗎?你知道要怎麼看損益表嗎?

本篇文章會用最白話文的方式,告訴你損益表是什麼,並且用我的故事和你分享,到底為什麼損益表這麼重要唷!

我在投資美股時遇到的挫折

剛開始投資美股時,因為對美國股票市場不熟悉,也不太知道該如何看美股財報,所以我都看新聞買股票。(而且還是經過翻譯的中文新聞🤣🤣)

記得當時,有個投資明星常在媒體採訪過程中發表對股市的看法,也會分享她近期看好的股票,我時常對她獨特的見解感到好奇與拜服。

有次就是看到她的分享,我才跟著買進某支股票的。那時的我,一心只想趕快從美股賺錢,所以在完全沒看過財報的情況下,就貿然投資了這檔股票。

由於當時我還是一名上班族,工作繁忙,常常加班到很晚,回家只想洗洗睡,所以我沒什麼時間看盤。幾週後,當我再次打開看盤軟體時,才發現這檔股票已經從20幾塊跌到10幾塊,損失將近50%。辛苦工作賺來的錢,就這樣付之東流。

損益表對投資人來說,真的非常重要!

由於實在是太心痛了,再加上有點不甘心,因此我決定認真去了解一下這家公司的財報,看看我投資的股票到底哪裡出了問題😤。看了一眼我就發現,雖然營收有在成長,但費用過高,導致公司整體是沒有賺錢的。

所以說,這家公司股價會下跌,是非常合理的。一家不賺錢的公司,股價怎麼可能會漲呢?

這個投資失敗的經驗,讓我意識到「損益表」真的非常重要:若是一家公司不賺錢,是很難持續拓展業務,或者研發新技術或新產品的。

更進一步來講,如果一家公司無法穩定賺錢,那就等於是無法替股東獲利。一則可能沒辦法發出股利,二則不可能帶動股價,投資人根本無法賺到股票價差獲利。你說,這樣還有可能漲嗎?

p.s.你是否很想學習從財報選股,但有以下這些困擾呢?

- 想看懂財報,卻總是搞不懂財報上的名詞?

- 對於這些名詞,總是看過就忘?時常記不起來是什麼意思?

- 上網查了各種財報資訊,卻還是不知道該如何運用、分析?

我特別規劃了4天的財報名詞教學,以最白話文的方式,帶你認識一些報表中的重要名詞,讓你省去上網查找資料的時間,並且幫助你了解各個報表的意義與用途。

如果你想擁有穩紮穩打的財報基礎功,立即點擊下方圖片,索取免費教學!

綜合損益表是什麼?

說了這麼多,相信你應該暸解到我為什麼這麼重視損益表了吧?!

那接下來,我就要正式跟你介紹這個在我心中地位崇高的「損益表」囉!

「損益表」又可叫做「綜合損益表」,台灣人習慣用「Income statement」,美股財報則喜歡用「Consolidated Statements Of Operations 」。

基本上,看到「損益」兩個字,你應該就能猜出來損益表是由哪兩個要素組成的了,對吧?!沒錯,損益表就是由「收入」和「支出」組成的唷!

所以透過損益表,我們能看出企業獲利,當收入大於支出,就表示公司有賺錢;當收入小於支出,就表示公司沒賺錢。

但,別以為這樣就結束囉!😜

接著我要帶你一步一步來看完整的損益表,那就廢話不多說,馬上開始吧!

美股綜合損益表怎麼看?

1. 銷貨收入 – 銷貨成本 = 毛利

企業銷售主要經營的產品而帶來的收入,就是「銷貨收入(Net sales/Revenues)」(又稱為「營業收入」)。比方說:蘋果販售智慧型手機的收入,就是蘋果的「銷貨收入」。

「銷貨成本(Cost of sales/Cost of revenues)」又稱為「營業成本」,是指企業為了生產主要經營的產品,而需要支付的費用。比方說:蘋果向供應商購買手機零件的費用,就是「銷貨成本」。

而「毛利」就是銷貨收入減掉銷貨成本,意思是公司銷售產品能賺到多少錢。毛利越高,就代表產品競爭力越高,企業獲利能力越強。

舉例來說,

假設 Ryan 的飲料店一整年銷售飲料帶來的收入是150萬元,

向供應商購入珍珠、牛奶及黑糖等材料的成本是120萬元,

毛利即為150萬元 – 120萬元 = 30萬元。

再舉一個例子,

假設K顧問公司這個月提供顧問服務共賺得30萬元,

為了提供顧問服務而花費的人力成本是10萬元,

K顧問公司本月毛利即為30萬元 – 10萬元 = 20萬元。

(有些公司是提供服務賺取報酬,沒有實體的產品,因此人力成本會被歸類為營業成本)

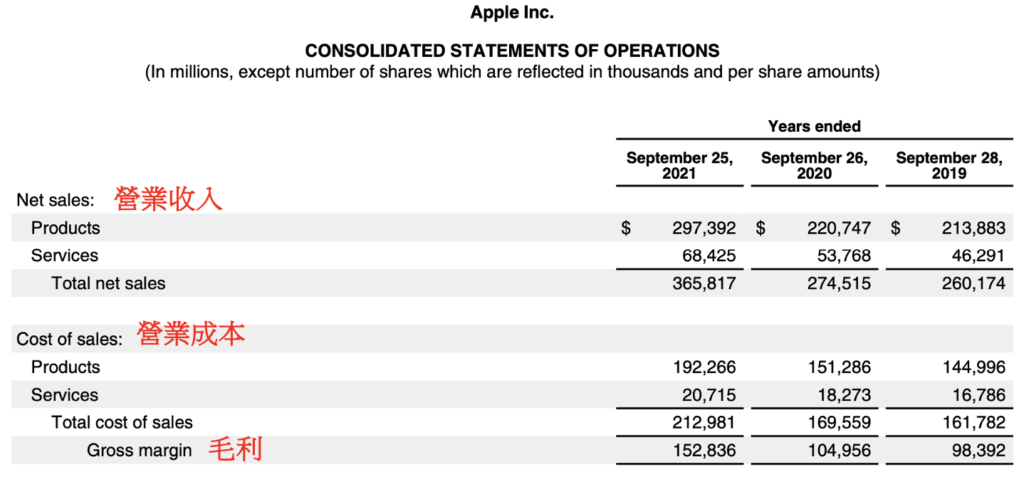

以蘋果的損益表來看:

我們可以看出,蘋果主要的收入來源應該是「Product(產品)」與「Service(服務)」,兩者的收入與成本相減,就能知道蘋果的毛利。

2. 毛利 – 營業費用 = 營業利益

營業費用(Operating expense)是指企業為了繼續營運下去,在經營過程中衍生出來的花費。例如:租金支出、水電瓦斯費、員工薪水、研發費、文具用品費、廣告行銷費用等等。

舉例來說,

為了讓餃子館可以持續營運,

楊老闆在台北東區租了間店面,年租金30萬元,

全年水電費2萬元、員工薪資36萬元。

這些都是餃子館營運上的必要支出,也就是「營業費用」。

用毛利減除總營業費用,就能得出「營業利益(Operating income)」。

一般來講,如果企業的業務規模擴大、收入變多,營業費用理論上也會變高。

這是因為當公司為了提高收益,會需要做更多努力來拓展業務,像是更努力宣傳、研發新的技術等等,一定會付出相對應的成本費用。

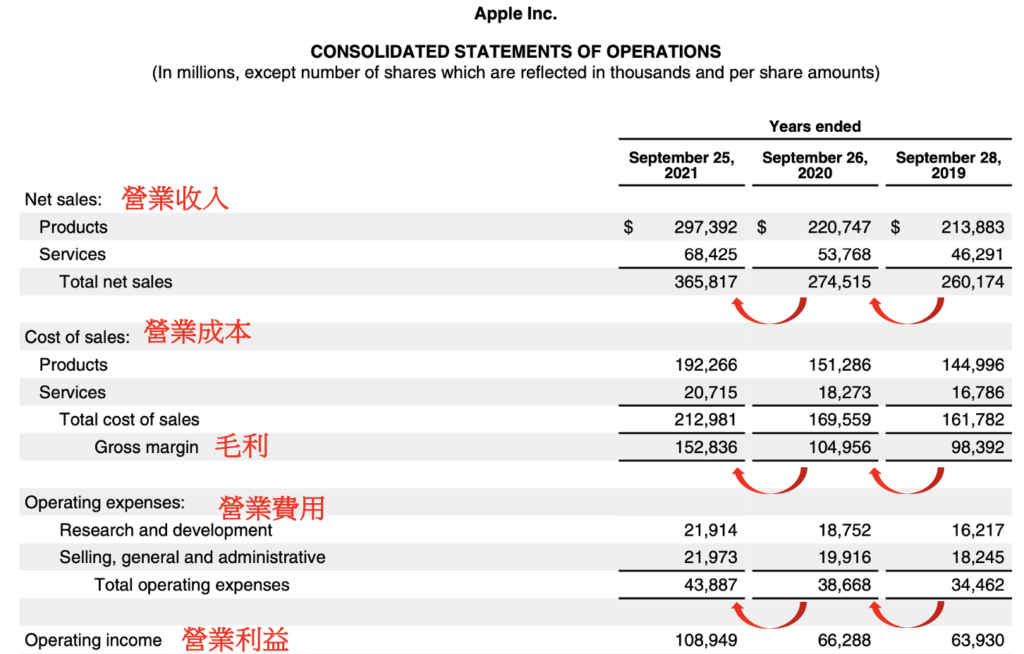

Apple就是個很好的例子:

蘋果2019年~2021年營收及毛利逐年成長,相對的,營業費用亦逐年成長。就是因為Apple為了創造更多獲利,所以更積極地去研發、行銷,因此需要負擔更多的營業費用來支撐銷售。

3. 營業利益 + 營業外收入 – 營業外費用 = 稅前淨利

「營業外收入(Other income)」與「營業外費用(Other expense)」,顧名思義是指企業從事非主要業務所產生的收入與費用,又稱為「業外收入」與「業外費用」。

以便當店為例,

假設便當店王老闆拿了些錢去炒房地產,賺得50萬元,

對於便當店來說,這50萬並非來自於販賣便當,

因次這種與本業無關的商業行為所帶來的利益,就是「營業外收入」;

另外假設王老闆又拿便當店的錢支付他私人銀行借款利息10萬元,

那麼對於便當店而言,這筆支出就是「營業外費用」,

因為這不是便當店經營上的必要開支。

將營業利益加上營業外收入,再減除營業外費用,得出的結果就是「稅前淨利(Income before provision for income taxes)」。

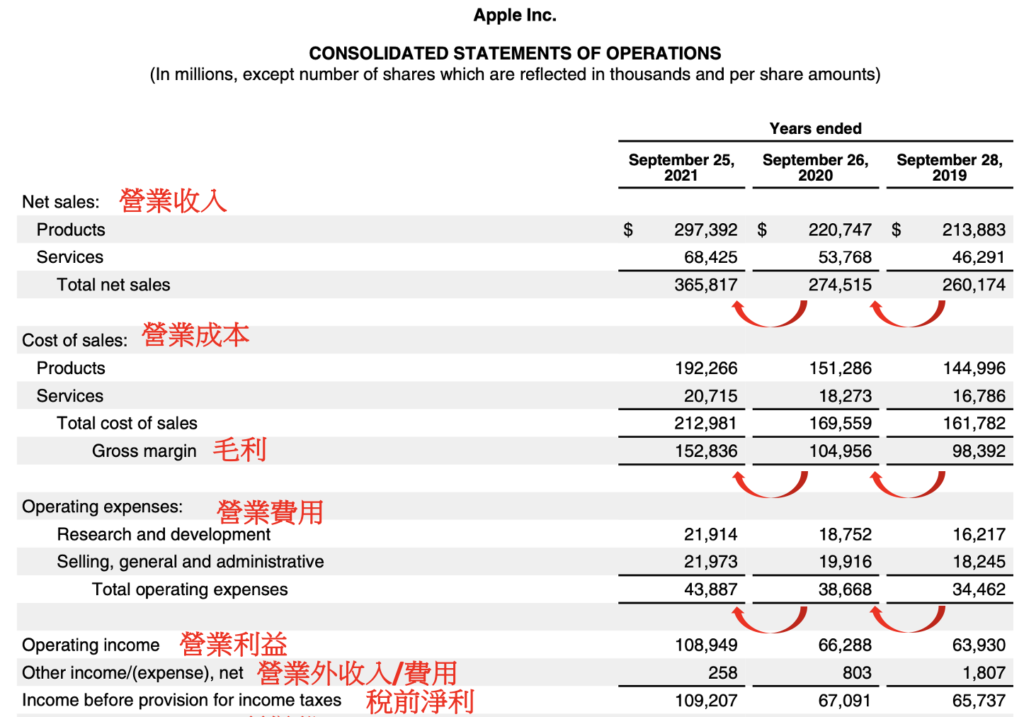

再以蘋果為例:

我們可以看到,營業利益+少少的業外收入後,就能得到稅前淨利啦!

4. 稅前淨利 – 所得稅費用 = 稅後淨利

算出稅前淨利後,別忘了公司跟人一樣也是要繳稅的唷!

將稅前淨利扣除所得稅(Provision for income taxes)後,才會是公司最終的稅後淨利(Net income)喔!

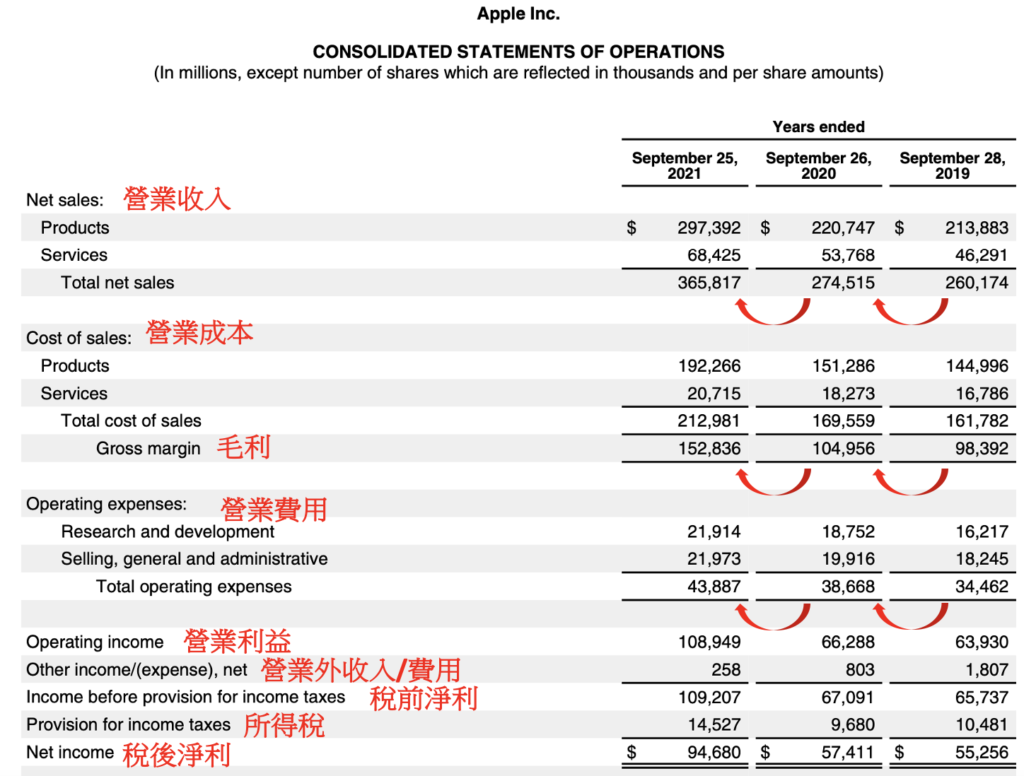

繼續以蘋果為例:

看到這裡,相信你應該對整個損益表又有更深一層的認識了吧!

接下來,我會跟你分享看綜合損益表的小秘訣,幫助你避開地雷股唷!

看綜合損益表的小訣竅

在瞭解完損益表整體架構後,你一定很想知道分析損益表的小技巧,來避免投資到地雷股,對吧?!

特別注意損益表中的「營業外收入」

有些企業為了提高損益、讓損益表好看,可能會用「營業外收入」來操作,利用變賣設備、出售資產、賺投資利息等等方式來提高整體淨利。

舉例來說,

便當店2021年生意很差,每個月幾乎都虧損,

不過因為王老闆炒房地產賺了50萬,營業外收入大幅提升,

所以便當店2021年最終的稅後淨利仍為正數。

如果是不太會看損益表的投資人,可能就會以為便當店「很賺錢」,

但事實上便當店的生意根本就不好。

「營業外收入」通常都是一次性的收入,因為炒房地產不可能永遠賺錢,也不可能一直有資產讓公司變賣,所以一旦投資賠錢、廠房設備賣光,企業就會馬上面臨危機。

因此我建議你,儘量避免投資「喜歡用業外收入來支撐損益表」的公司唷!

–

文末總結

希望透過這麼故事性的解說,有讓你理解美股損益表的架構,並且扎扎實實地讀懂損益表的意涵唷!

如果你還有任何問題,歡迎在下方留言詢問喔!

–

你可能有興趣的文章:

<<【美股】營收是什麼?怎麼看查詢?>>

<<【美股】EPS是什麼?如何查詢?1分鐘教你怎麼看EPS!>>

<<【美股】殖利率怎麼算?現金殖利率越高越好嗎?>>

<<【美股入門】14個投資美股入門知識報你知!>>

<<【美股股票分析】Apple蘋果股票可以買嗎?怎麼買?基本面表現如何?>>

會計系畢業

「看財報」對我來說就像吃飯一樣

擅長將複雜的財報轉換成白話文,解釋給不懂的人聽。

喜歡從財報挑選體質好的美股

商業合作:team@chopinsinvestnocturne.com

深入瞭解:https://chopinsinvestnocturne.com/about/

好文!寫得很淺顯易懂!

看懂損益表對投資很重要

一不小心投資到虧損的公司就糟糕了

感謝分享

我懂會計不過已經快快忘記了,看起來相當容易懂,感謝分享!

另外觀察公司的財報如果想知道一家公司是不是流動資產很高,是不是有甚麼訣竅呢? 謝謝!

哎呀~我的媽啊~心想著6分鐘帶我學習看損益表,居然就度姑了(打瞌睡;

天啊

為了我的退休金,還想著學投資,

老師我還有救嗎??你會不會被我氣死:!!

前顯易懂!

初學股票的我對這一個區塊原本毫無概念

看完你的文章之後真的長知識!謝謝你無私的分享!